Gia đình kinh doanh dịch vụ ăn uống nhỏ lẻ thì có đóng thuế khoán hay không? Đóng thuế khoán như thế nào?

Gia đình kinh doanh dịch vụ ăn uống nhỏ lẻ thì có đóng thuế khoán hay không?

Theo đó, hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán thuế theo quy định tại Điều 51 Luật Quản lý thuế 2019 như sau:

- Cơ quan thuế xác định số tiền thuế phải nộp theo phương pháp khoán thuế (sau đây gọi là mức thuế khoán) đối với trường hợp hộ kinh doanh, cá nhân kinh doanh không thực hiện hoặc thực hiện không đầy đủ chế độ kế toán, hóa đơn, chứng từ, trừ trường hợp quy định tại khoản 5 Điều này.

- Cơ quan thuế căn cứ vào tài liệu kê khai của hộ kinh doanh, cá nhân kinh doanh, cơ sở dữ liệu của cơ quan thuế, ý kiến của Hội đồng tư vấn thuế xã, phường, thị trấn để xác định mức thuế khoán.

- Bộ trưởng Bộ Tài chính quy định chi tiết căn cứ, trình tự để xác định mức thuế khoán đối với hộ kinh doanh, cá nhân kinh doanh.

- Hộ kinh doanh, cá nhân kinh doanh có quy mô về doanh thu, lao động đáp ứng từ mức cao nhất về tiêu chí của doanh nghiệp siêu nhỏ theo quy định pháp luật về hỗ trợ doanh nghiệp nhỏ và vừa phải thực hiện chế độ kế toán và nộp thuế theo phương pháp kê khai.

* Lưu ý: Mức thuế khoán được tính theo năm dương lịch hoặc theo tháng đối với trường hợp kinh doanh theo thời vụ. Mức thuế khoán phải được công khai trong địa bàn xã, phường, thị trấn.

Trường hợp có thay đổi ngành, nghề, quy mô kinh doanh, ngừng, tạm ngừng kinh doanh, người nộp thuế phải khai báo với cơ quan thuế để điều chỉnh mức thuế khoán.

Như vậy, gia đình kinh doanh dịch vụ ăn uống nhỏ lẻ (hộ kinh doanh) không thực hiện hoặc thực hiện không đầy đủ chế độ kế toán, hóa đơn, chứng từ trừ trường hợp khác luật quy định thì phải nộp theo phương pháp khoán thuế (sau đây gọi là mức thuế khoán).

>>> Mẫu tờ khai thuế dành cho hộ kinh doanh, cá nhân kinh doanh.

Gia đình kinh doanh dịch vụ ăn uống nhỏ lẻ thì có đóng thuế khoán hay không? Đóng thuế khoán như thế nào? (Hình từ Internet)

Gia đình kinh doanh dịch vụ ăn uống nhỏ lẻ thì đóng thuế khoán như thế nào?

Căn cứ tính thuế khoán đối với hộ kinh doanh, cá nhân kinh doanh là doanh thu tính thuế và tỷ lệ thuế tính trên doanh thu. Theo đó, mức thuế khoán hộ kinh doanh cá thể sẽ được tính theo công thức sau đây (theo khoản 3 Điều 10 Thông tư 40/2021/TT-BTC)

Số thuế GTGT phải nộp = Doanh thu tính thuế GTGT x Tỷ lệ thuế GTGT

Số thuế TNCN phải nộp = Doanh thu tính thuế TNCN x Tỷ lệ thuế TNCN

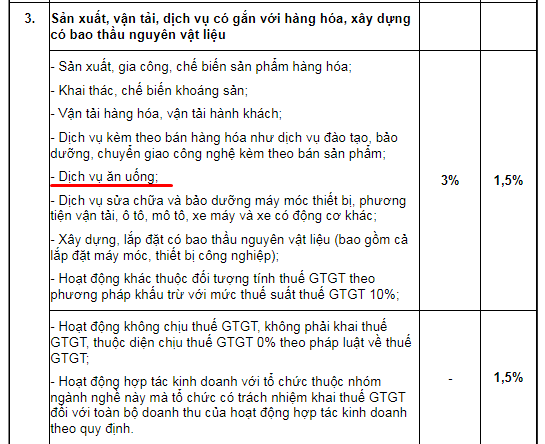

Trong đó tỷ lệ thuế GTGT, TNCN cụ thể như sau:

Mức thuế khoán sẽ được quy định tại Phụ lục I Danh mục ngành nghề tính thuế GTGT, thuế TNCN theo tỷ lệ % trên doanh thu đối với hộ kinh doanh, cá nhân kinh doanh, ban hành kèm theo Thông tư 40/2021/TT-BTC nêu rằng:

>>> Xem chi tiết: Toàn bộ danh mục về mức thuế khoán: Tại đây <<<

Như vậy, gia đình kinh doanh dịch vụ ăn uống nhỏ lẻ thì đóng thuế khoán thực hiện theo công thức trên.

Phương pháp tính thuế đối với gia đình kinh doanh dịch vụ ăn uống nộp thuế theo phương pháp khoán ra sao?

Căn cứ theo quy định tại Điều 7 Thông tư 40/2021/TT-BTC, được sửa đổi bởi khoản 1 Điều 1 Thông tư 100/2021/TT-BTC Phương pháp tính thuế đối với gia đình kinh doanh dịch vụ ăn uống nộp thuế theo phương pháp khoán như sau:

- Phương pháp khoán được áp dụng đối với hộ kinh doanh, cá nhân kinh doanh không thuộc trường hợp nộp thuế theo phương pháp kê khai và không thuộc trường hợp nộp thuế theo từng lần phát sinh.

- Hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán (Hộ khoán) không phải thực hiện chế độ kế toán. Hộ khoán sử dụng hóa đơn lẻ phải lưu trữ và xuất trình cho cơ quan thuế các hóa đơn, chứng từ, hợp đồng, hồ sơ chứng minh hàng hóa, dịch vụ hợp pháp khi đề nghị cấp, bán lẻ hóa đơn theo từng lần phát sinh. Riêng trường hợp hộ khoán kinh doanh tại chợ biên giới, chợ cửa khẩu, chợ trong khu kinh tế cửa khẩu trên lãnh thổ Việt Nam phải thực hiện việc lưu trữ hóa đơn, chứng từ, hợp đồng, hồ sơ chứng minh hàng hóa hợp pháp và xuất trình khi cơ quan quản lý nhà nước có thẩm quyền yêu cầu.

- Hộ khoán đã được cơ quan thuế thông báo số thuế khoán phải nộp từ đầu năm thì hộ khoán thực hiện nộp thuế theo thông báo.

Trường hợp hộ khoán đã được thông báo số thuế từ đầu năm nhưng trong năm ngừng hoặc tạm ngừng kinh doanh thì cơ quan thuế thực hiện điều chỉnh số thuế phải nộp.

Trường hợp hộ khoán mới ra kinh doanh trong năm (kinh doanh không đủ 12 tháng trong năm dương lịch) thì hộ khoán thuộc diện phải nộp thuế GTGT, phải nộp thuế TNCN nếu có doanh thu kinh doanh trong năm trên 100 triệu đồng; hoặc thuộc diện không phải nộp thuế GTGT, không phải nộp thuế TNCN nếu có doanh thu kinh doanh trong năm từ 100 triệu đồng trở xuống.

Ví dụ 1: Ông A bắt đầu kinh doanh từ tháng 4 năm 2022, và dự kiến có doanh thu khoán của 09 tháng thực tế kinh doanh là 90 triệu đồng (trung bình 10 triệu đồng/tháng) thì doanh thu tương ứng của một năm (12 tháng) là 120 triệu đồng (>100 triệu đồng). Như vậy, Ông A thuộc diện phải nộp thuế GTGT, phải nộp thuế TNCN tương ứng với doanh thu thực tế phát sinh từ tháng 4 năm 2022 là 90 triệu đồng.

- Hộ khoán khai thuế theo năm, nộp thuế theo thời hạn ghi trên Thông báo nộp tiền của cơ quan thuế.

Trường hợp hộ khoán sử dụng hóa đơn do cơ quan thuế cấp, bán lẻ theo từng số thì hộ khoán khai thuế, nộp thuế riêng đối với doanh thu phát sinh trên hóa đơn đó theo từng lần phát sinh.

Một số biểu mẫu liên quan đến thuế khoán

>>> Mẫu Thông báo về việc dự kiến doanh thu, mức thuế khoán

(Áp dụng cho hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán).

>>> Mẫu Thông báo về việc không điều chỉnh mức thuế khoán

(Áp dụng cho hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán).

>>> Mẫu thông báo nộp tiền thuế, phí, lệ phí và các khoản thu khác.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.