Mẫu công văn giải trình thuế mới nhất có dạng như thế nào?

Mẫu công văn giải trình cơ quan thuế mới nhất có dạng như thế nào?

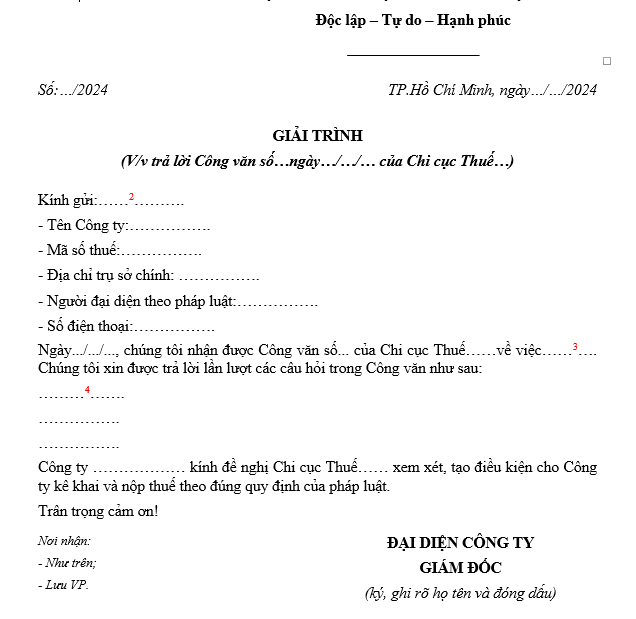

Mẫu công văn giải trình thuế là loại văn bản được tổ chức, doanh nghiệp sử dụng thường xuyên nhằm gửi đến cơ quan quản lý thuế để giải trình một số vấn đề liên quan đến thuế.

Hiện nay pháp luật chưa có quy định cụ thể về mẫu đơn giải trình cơ quan thuế, tuy nhiên có thể tham khảo mẫu đơn sau:

Xem chi tiết Mẫu công văn giải trình cơ quan thuế: TẢI VỀ

Mẫu đơn giải trình cơ quan thuế mới nhất có dạng như thế nào?

Các trường hợp nào được được hoàn thuế thu nhập cá nhân?

Căn cứ theo khoản 2 Điều 8 Luật thuế thu nhập cá nhân 2007 quy định như sau:

Quản lý thuế và hoàn thuế

1. Việc đăng ký thuế, kê khai, khấu trừ thuế, nộp thuế, quyết toán thuế, hoàn thuế, xử lý vi phạm pháp luật về thuế và các biện pháp quản lý thuế được thực hiện theo quy định của pháp luật về quản lý thuế.

2. Cá nhân được hoàn thuế trong các trường hợp sau đây:

a) Số tiền thuế đã nộp lớn hơn số thuế phải nộp;

b) Cá nhân đã nộp thuế nhưng có thu nhập tính thuế chưa đến mức phải nộp thuế;

c) Các trường hợp khác theo quyết định của cơ quan nhà nước có thẩm quyền.

Theo đó, các trường hoàn được hoàn thuế thu nhập cá nhân gồm:

- Số tiền đã nộp thuế lớn hơn số tiền phải nộp.

- Các cá nhân đã nộp thuế nhưng có thu nhập tính thuế chưa đến mức phải nộp thuế.

- Các trường hợp khác theo quy định của cơ quan nhà nước có thẩm quyền.

Cơ quan thuế có được giữ số tiền được hoàn thuế lại để khấu trừ cho nghĩa vụ thuế TNCN các kỳ sau không?

Căn cứ theo điểm a khoản 1 Điều 25 Thông tư 80/2021/TT-BTC quy định người nộp thuế có số tiền thuế nộp thừa, tiền chậm nộp nộp thừa, tiền phạt nộp thừa theo quy định tại khoản 1 Điều 60 Luật Quản lý thuế 2019 thì cơ quan thuế được giữ số tiền được hoàn thuế lại được xử lý bù trừ trong các trường hợp:

- Bù trừ với khoản nợ của người nộp thuế có cùng nội dung kinh tế (tiểu mục) và cùng địa bàn thu ngân sách với khoản nộp thừa.

- Bù trừ với khoản thu phát sinh của người nộp thuế có cùng nội dung kinh tế (tiểu mục) và cùng địa bàn thu ngân sách với khoản nộp thừa.

- Tổ chức trả thu nhập có số thuế thu nhập cá nhân nộp thừa thì thực hiện bù trừ theo quy định tại điểm a.1, a.2 khoản 1 Điều 25 Thông tư 80/2021/TT-BTC. Số thuế thu nhập cá nhân nộp thừa khi quyết toán được xác định bằng (=) số thuế nộp thừa của cá nhân uỷ quyền quyết toán trừ (-) số thuế còn phải nộp của cá nhân uỷ quyền quyết toán; tổ chức trả thu nhập có trách nhiệm trả cho cá nhân uỷ quyền quyết toán số thuế thu nhập cá nhân nộp thừa khi tổ chức chi trả quyết toán thuế thu nhập cá nhân.

- Bù trừ với khoản nợ hoặc khoản thu phát sinh có cùng nội dung kinh tế (tiểu mục) và cùng địa bàn thu ngân sách của người nộp thuế khác khi người nộp thuế không còn khoản nợ.

- Trường hợp người nộp thuế có số tiền thuế nộp thừa bằng ngoại tệ thuộc trường hợp khai thuế, nộp thuế bằng ngoại tệ quy định tại Điều 4 Thông tư 80/2021/TT-BTC khi thực hiện bù trừ phải quy đổi sang đồng Việt nam theo tỷ giá bán ra đầu ngày của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam tại thời điểm xác định số thuế nộp thừa để bù trừ.

Sau khi thực hiện bù trừ theo hướng dẫn tại điểm a khoản 1 Điều 25 Thông tư 80/2021/TT-BTC mà vẫn còn khoản nộp thừa hoặc không có khoản nợ thì người nộp thuế được gửi hồ sơ đề nghị hoàn trả hoặc hoàn trả kiêm bù trừ khoản thu ngân sách nhà nước theo quy định tại Điều 42 Thông tư 80/2021/TT-BTC. Người nộp thuế sẽ được hoàn trả khoản nộp thừa khi người nộp thuế không còn khoản nợ.

Vậy đối với người nộp thuế có số tiền thuế nộp thừa, tiền chậm nộp nộp thừa, tiền phạt nộp thừa, tức là thuộc các trường hợp được hoàn thuế TNCN thì họ có thể chọn bù trừ vào số tiền thuế, tiền chậm nộp, tiền phạt phát sinh phải nộp của lần tiếp theo, tuy nhiên phải đảm bảo kỳ sau cùng nội dung kinh tế (tiểu mục) và cùng địa bàn thu ngân sách với khoản nộp thừa.