Công văn 44615 hướng dẫn chính sách thuế đối với nhà ở cho người lao động ra sao?

Công văn 44615 của Cục Thuế Hà Nội hướng dẫn chính sách thuế đối với nhà ở cho người lao động ra sao?

Tại Công văn 44615 nêu rõ các căn cứ như sau:

Căn cứ Điều 9 Thông tư 45/2013/TT-BTC, Điều 4 Thông tư 96/2015/TT-BTC, Thông tư 219/2013/TT-BTC.

Căn cứ khoản 2 Điều 11 Thông tư 92/2015/TT-BTC sửa đổi, bổ sung tiết đ.1 điểm đ khoản 2 Điều 2 Thông tư 111/2013/TT-BTC.

Từ đó, trường hợp Công ty mua căn hộ chung cư làm nhà khách và chỗ ở cho người nước ngoài là một trong các chủ sở hữu của Công ty:

- Về thuế TNDN: Trường hợp công ty có tài sản cố định phục vụ hoạt động sản xuất kinh doanh và làm nhà ở trực tiếp cho người lao động và các thiết bị, nội thất đủ điều kiện là tài sản cố định lắp đặt trong công trình này thì khoản chi khấu hao tài sản cố định nêu trên được tính vào chi phí được trừ khi tính thu nhập chịu thuế TNDN nếu đáp ứng điều kiện tại Điều 4 Thông tư 96/2015/TT-BTC.

- Về khấu trừ thuế GTGT: Trường hợp công ty mua căn hộ chung cư không thuộc trường hợp được khấu trừ thuế GTGT đầu vào theo quy định tại Điều 14 Thông tư 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính thì không được khấu trừ thuế GTGT đầu vào.

- Về thuế thu nhập cá nhân: Tiền nhà ở, điện, nước và các dịch vụ kèm theo (nếu có) do Công ty chi trả cho cá nhân là thu nhập chịu thuế thu nhập cá nhân theo quy định tại khoản 2 Điều 11 Thông tư 92/2015/TT-BTC ngày 15/6/2015 của Bộ Tài chính.

Trường hợp cá nhân ở tại trụ sở làm việc thì thu nhập chịu thuế TNCN căn cứ vào tiền thuê nhà hoặc chi phí khấu hao, tiền điện, nước và các dịch vụ khác tính theo tỷ lệ giữa diện tích cá nhân sử dụng với diện tích trụ sở làm việc.

Khoản tiền thuê nhà, điện nước và các dịch vụ kèm theo (nếu có) đối với nhà ở do đơn vị sử dụng lao động trả thay tính vào thu nhập chịu thuế TNCN theo số thực tế trả thay nhưng không vượt quá 15% tổng thu nhập chịu thuế phát sinh (chưa bao gồm tiền thuê nhà, điện nước và dịch vụ kèm theo (nếu có)) tại đơn vị không phân biệt nơi trả thu nhập.

Xem chi tiết Công văn 44615/CTHN-TTHT tại đây.

Công văn 44615 hướng dẫn chính sách thuế đối với nhà ở cho người lao động ra sao?

Khi tính thuế thu nhập cá nhân thì giảm trừ gia cảnh bao nhiêu?

Tại Điều 1 Nghị quyết 954/2020/UBTVQH14 có quy định như sau:

Mức giảm trừ gia cảnh

Điều chỉnh mức giảm trừ gia cảnh quy định tại khoản 1 Điều 19 của Luật Thuế thu nhập cá nhân số 04/2007/QH12 đã được sửa đổi, bổ sung một số điều theo Luật số 26/2012/QH13 như sau:

1. Mức giảm trừ đối với đối tượng nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm);

2. Mức giảm trừ đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Theo quy định trên, đối với công chức viên chức nói riêng và người có thu nhập từ tiền công tiền lương nói chung thì giảm trừ bản thân là 11 triệu đồng/tháng (132 triệu đồng/năm).

Đồng thời mức giảm trừ gia cảnh đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Công thức tính thuế thu nhập cá nhân hiện nay?

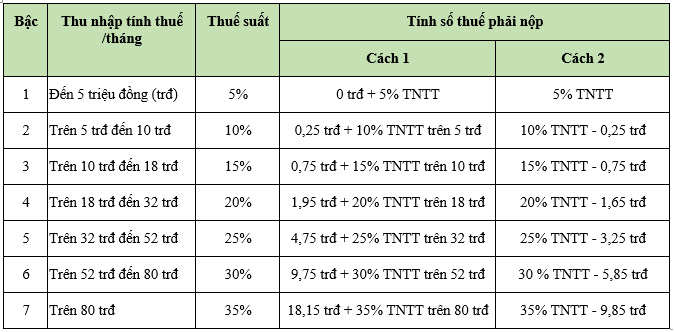

Căn cứ Điều 14 Nghị định 65/2013/NĐ-CP một số chỗ bị bãi bỏ bởi khoản 4 Điều 6 Nghị định 12/2015/NĐ-CP thì biểu thuế lũy tiến từng phần áp dụng đối với thu nhập từ tiền lương, tiền công.

Theo quy định tại Phụ lục 01/PL-TNCN ban hành kèm theo Thông tư 111/2013/TT-BTC thì có 2 cách tính biểu thuế lũy tiến từng phần như sau:

Ví dụ: Nguyễn Văn A lương hàng tháng 25 triệu đồng (thu nhập chịu thuế), không người phụ thuộc, đóng bảo hiểm 2 triệu 625 ngàn đồng. Tính thuế thu nhập cá nhân của ông A phải nộp hàng tháng?

Giảm trừ bản thân ông A theo Nghị quyết 954/2020/UBTVQH14 là 11 triệu đồng.

Đóng bảo hiểm 2 triệu 625 ngàn đồng

Thu nhập tính thuế của ông A = 25.000.000 - 2.625.000 - 11.000.000 = 11.375.000.

(Điều 11 Nghị định 65/2013/NĐ-CP được sửa đổi bởi khoản 8 Điều 2 Nghị định 12/2015/NĐ-CP)

Cách 1:

TNTT trên 10trđ = 11.375.000 - 10.000.000 = 1.375.000 đồng.

Thuế thu nhập cá nhân của ông A = 750.000 + 15% x 1.375.000 = 956.250 đồng.

Cách 2:

Thuế thu nhập cá nhân của ông A = 15% x 11.375.000 - 750.000 = 956.250 đồng.

Ngoài 2 cách đơn giản bên trên thì còn 1 cách theo bản chất của biểu thuế lũy tiến từng phần như sau:

Thu nhập tính thuế của ông A = 11.375.000 đồng.

Trong đó:

5 triệu đồng đầu tiên tính thuế suất 5%.

5 triệu đồng tiếp theo tính thuế suất 10%.

1.375.000 đồng tính theo thuế suất 15%.

Thuế TNCN của ông A = 5.000.000 x 5% + 5.000.000 x 10% + 1.375.000 x 15% = 956.250 đồng.